通税动态

为您带来财务&税务&法律行业最新最全的法规和新闻动态。

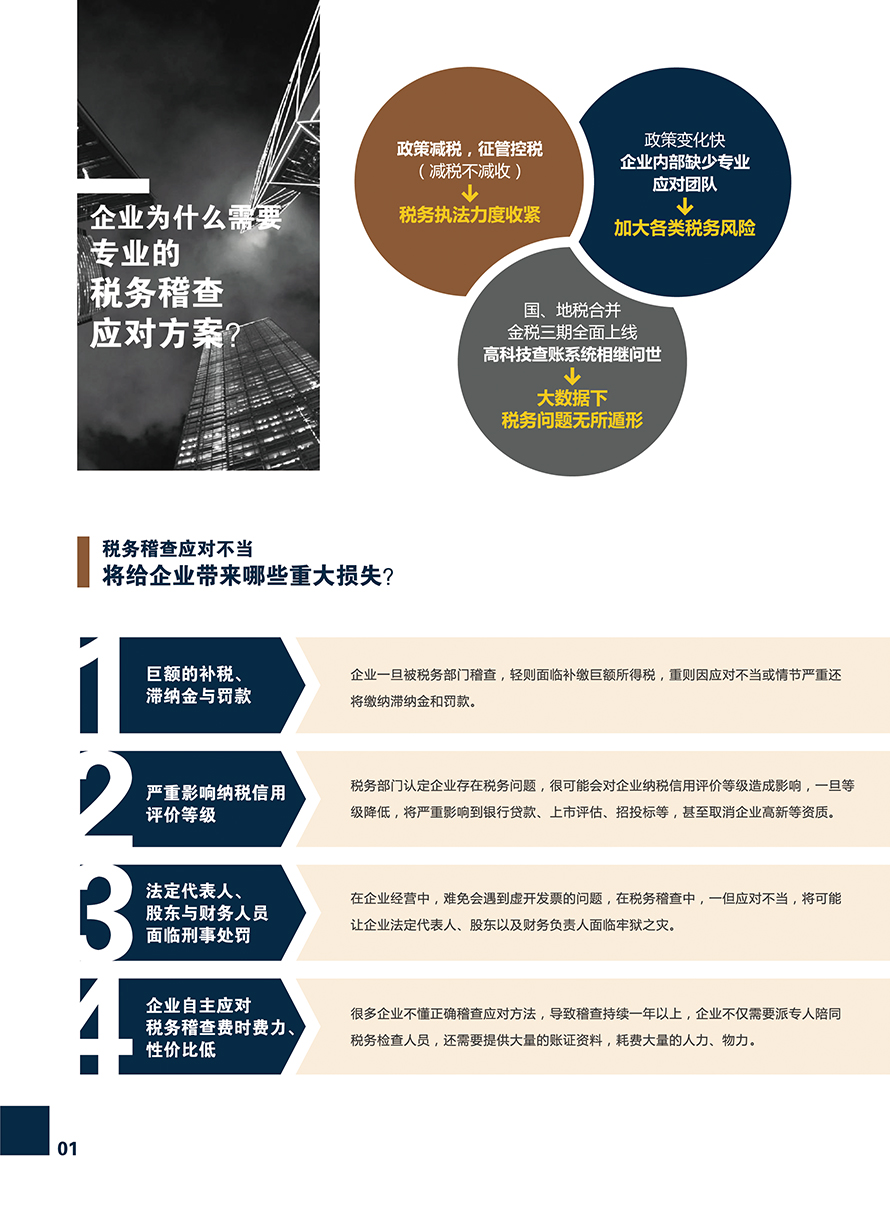

一、企业为什么需要专业的税务稽查应对方案?

外部环境分析:未来几年内,减税仍然是国务院主政的一项重要政策,但另一方面,由于政府支出不减,必然导致一方面政府会出台各类优惠减税政策,另一方面会加强税务征管,从而减税不减收。而加强税务征管之下,税务稽查力度必然进一步强大,企业对如何应对税务稽查的需求也会有明显上升。同时,国家税务总局已经准备降低千户集团标准,未来将有更多的企业会被选入千户集团,从而被税务稽查。

企业内部需求分析:作为一个企业,由于税收政策变化太快,内部缺少非常专业的税务人员,导致会出现各种税务风险,而这些风险,一但被稽查,往往会付出极大的代价。而如果专门聘请专职税务人员,却又成本太高,现阶段市场上,一个专业的税务人员一年薪资最低需要五十万,再加上其他辅助人员薪资,一般的企业聘用的话,并不划算。

同时,对于一些大集团公司来说,由于内部部门之间的各种关系制肘,有些税务问题,即便发现了,公司内税务部门也可能会在考虑自身利益的基础上,而假装未发现。(如某集团内,企业资产损失1000万,可以税前扣除,但没有扣除,后财务经理发现后,未避免被总经理追责,从而假装未发现。)企业内部的各种原因,导致企业会存在大量税务风险,这些风险的暴发(被税务稽查),往往会付出极大成本代价。

技术环境分析:现阶段,自从税务机关金税三期全面上线后,税务稽查部门先后开发出数据爬虫技术、大数据比对模型、电子底账系统等等一系列新的技术系统,大大加强了税务稽查的技术能力,从过去的手工查,到现在的系统查,查账软件查,可以说,企业被查出问题的概率大大增加。在税务机关与时俱进的技术发展下,企业更需要专业的指导,从而来应对专业的技术稽查。

因此,无论是从外部环境,还是企业内部需求,以及现阶段税务稽查新技术来说,应对好税务稽查,都成了企业急需的需求。

二、税务稽查应对不当将给企业带来哪些重大损失?

1、巨额的补税、滞纳金与罚款。如近期中国税务报刊载的报道中,某企业就因为被税务稽查,应对不当,补缴了上亿的税款与滞纳金,同时罚款五千多万,给企业造成了巨大而不可挽回的损失。

2.取消高新等资质。很多企业为了能够以15%低税率纳税,申请高新资质,可谓花费了巨大代价,然而一但被稽查出企业存在偷逃税等违规行为,进行税务行政处罚的话,以前花费大量时间、金钱代价取得的高新资质,也会随之取消,从而对企业造成长久的损害。

3.法定代表人、股东与财务人员可能面临刑事处罚。在企业经营中,难免会遇到虚开发票或者下面其他人员取得虚开发票的问题,而这些问题,在税务稽查中,一但应对不当,将可能让企业法定代表人、股东以及财务负责人面临牢狱之灾。

4.耗费大量时间、精力在稽查应对上。很多企业因为不懂稽查正确应对方法,导致税务机关对企业稽查持续短则一年,长则三四年的情况,在如此长的稽查时间内,企业不仅需要派专人陪同税务检查人员,还需要提供大量的账证资料,耗费大量的人力、物力。而正确的稽查应对,将能大大缩减被稽查的持续时间。

三、通税专业的税务稽查应对能给企业带来什么?

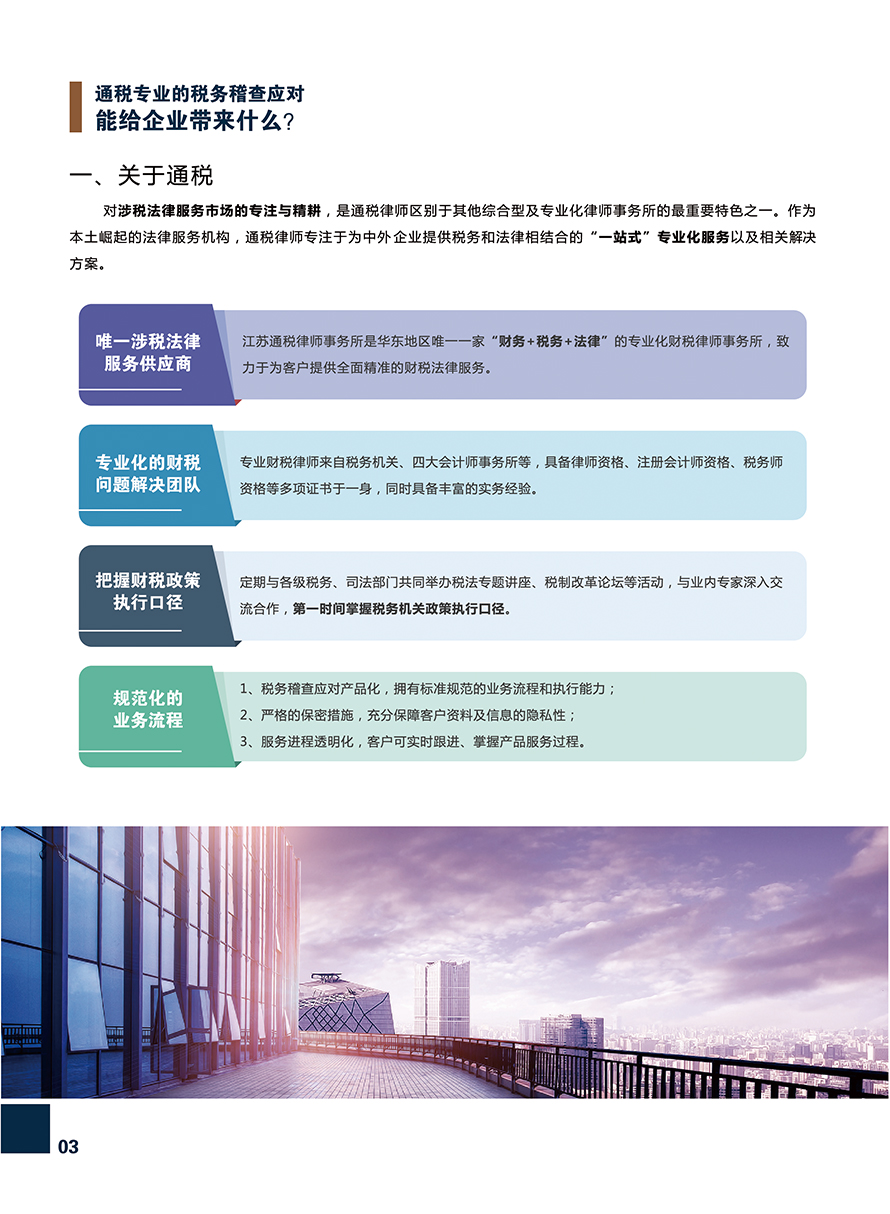

(一)关于通税

对涉税法律服务市场的专注与精耕,是江苏通税律师事务所区别于其他律师事务所的最重要特色。作为本土崛起的法律服务机构,通税律师专注于为国内外客户提供财务、税务和法律相结合的“一站式”专业化服务以及系列解决方案、为政府相关机构提供政策建议以及决策支持。

(二)、关于通税的产品

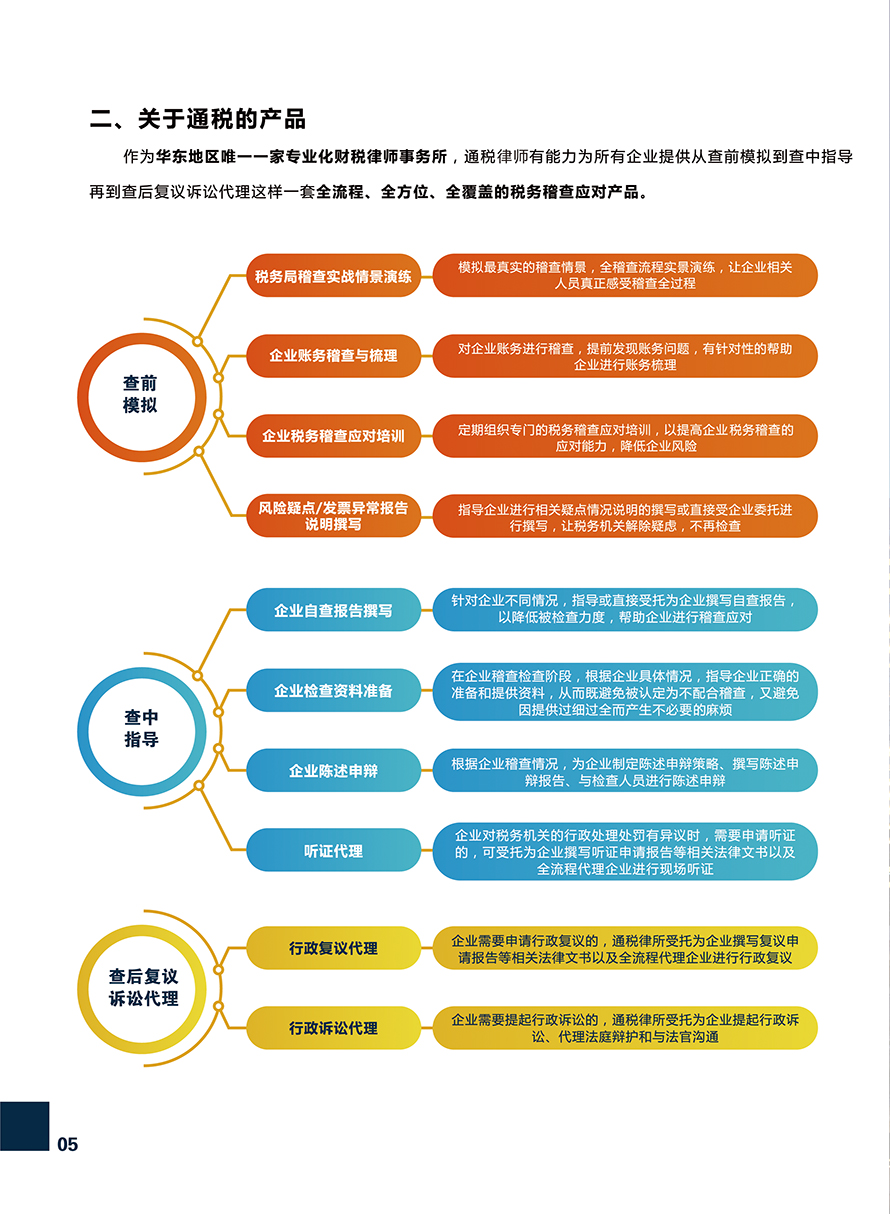

税务稽查应对产品分三个部分:查前的模拟、查中的指导、查后的复议诉讼代理。

(一)查前的模拟

所谓查前模拟,是指在税务稽查之前,由通税所专业团队对企业进行稽查实战模拟,从而让企业法定代表人、财务负责人等相关人员能够在未来稽查时,处变不惊;同时对企业账务进行检查,制作稽查报告和整改意见。

查前模拟,是很多企业最为忽视的一项需求,防微杜渐,以最小成本来防范风险,这是企业最为有利的选技。很多企业习惯于被稽查时,才找专业团队,诚然,这样能够在稽查时大大降低企业损失,但由于被稽查时,很多问题已经存在,无法提前补救,很可能仍然会造成不小损失。而如何才能最优化降低企业损失,毫无疑问,查前模拟,就是企业不二的选择。通过查前模拟,让企业能够提前发现问题,提前了解稽查,提前适应稽查,从而在真正面临稽查时,从容面对,以最小的成本,来应对稽查。

查前模拟分为四项产品:

1. 税务局稽查实战情景演练

设置最真实的稽查人员检查情景,从入户检查、下达调账通知书、询问到下处罚告知书、处理处罚决定书,全稽查流程实景演练,让企业相关人员真正感受稽查全过程。

2. 企业账务稽查与梳理

对企业账务进行稽查,发现账务问题,同时有针对性的帮助企业进行账务梳理,有效降低企业账务上存在的税务风险。

3. 企业税务稽查应对培训

通税律所每年会组织专门的税务稽查应对培训,以提高企业对税务稽查的应对能力,降低企业风险。

4. 风险疑点/发票异常报告说明撰写

在企业日常经营中,往往会遇到被税务机关通过风险指标扫描而发现经营疑点又或者是因为取得异常发票而被税务机关来核查的情况,这时候就需要企业撰写相关情况的说明,而一份好的说明,往往能事半功倍,让税务机关解除疑虑,不再检查。如何写出一份让税务机关满意的说明,不仅仅需要扎实的专业知识,更需要丰富的实务经验验。通税律所作为专业律所,拥有最专业的团队和丰富的经验,既可以指导企业进行相关疑点情况说明的撰写,也可以直接受企业委托进行撰写。

(二)查中指导

所谓查中指导,是指在税务机关稽查过程当中,由通税律所专业团队,对企业进行全流程帮助和指导,从而减少被稽查出问题或被从重处罚的风险。

查中指导分为以下几项产品:

1. 企业自查报告撰写

企业自查报告撰写:在正式对企业进行稽查前,税务机关都会让企业进行自我检查,并撰写自查报告,而一份让稽查局满意的自查报告,往往能大大降低检查人员对企业的检查力度。通税律所能够针对不同的企业情况,指导或直接受托为企业撰写自查报告,以降低被检查的力度,帮助企业进行稽查应对。

2. 企业检查资料准备

在稽查检查时,如何提供账证资料、哪些是必须提供资料、哪些是不需要提供、哪些又是可以提供可以不提供的资料?资料如果提供不全,会被认为对抗稽查,资料提供过全,又可能会多生事端。通税律所在企业稽查检查阶段,根据企业具体情况,指导企业正确的准备和提供资料,从而既避免被认定为不配合稽查,又避免因提供过细过全而产生的不必要麻烦。

3. 企业陈述申辩

在企业被稽查中,经常会遇到企业与检查人员观点不一的情况,如何进行陈述申辩,陈述申辩该采用什么策略,如何写好一份陈述申辩报告,成了必不可少的内容。通税律所可根据企业稽查情况,为企业制定陈述申辩策略、撰写陈述申辩报告、与检查人员进行陈述申辩。

4. 听证代理

企业对税务机关的行政处理处罚有异议时,需要申请听证的,通税律所受托为企业撰写听证申请报告等相关法律文书以及全流程代理企业进行现场听证。

(三)查后的复议诉讼代理

企业对税务机关的行政处理处罚有异议时,需要申请行政复议的,通税律所受托为企业撰写复议申请报告等相关法律文书以及全流程代理企业进行行政复议。

企业对税务机关的行政处理处罚有异议时,需要提起行政诉讼的,通税律所受托为企业提起行政诉讼、代理法庭辩护和与法官沟通。

四、通税产品服务流程

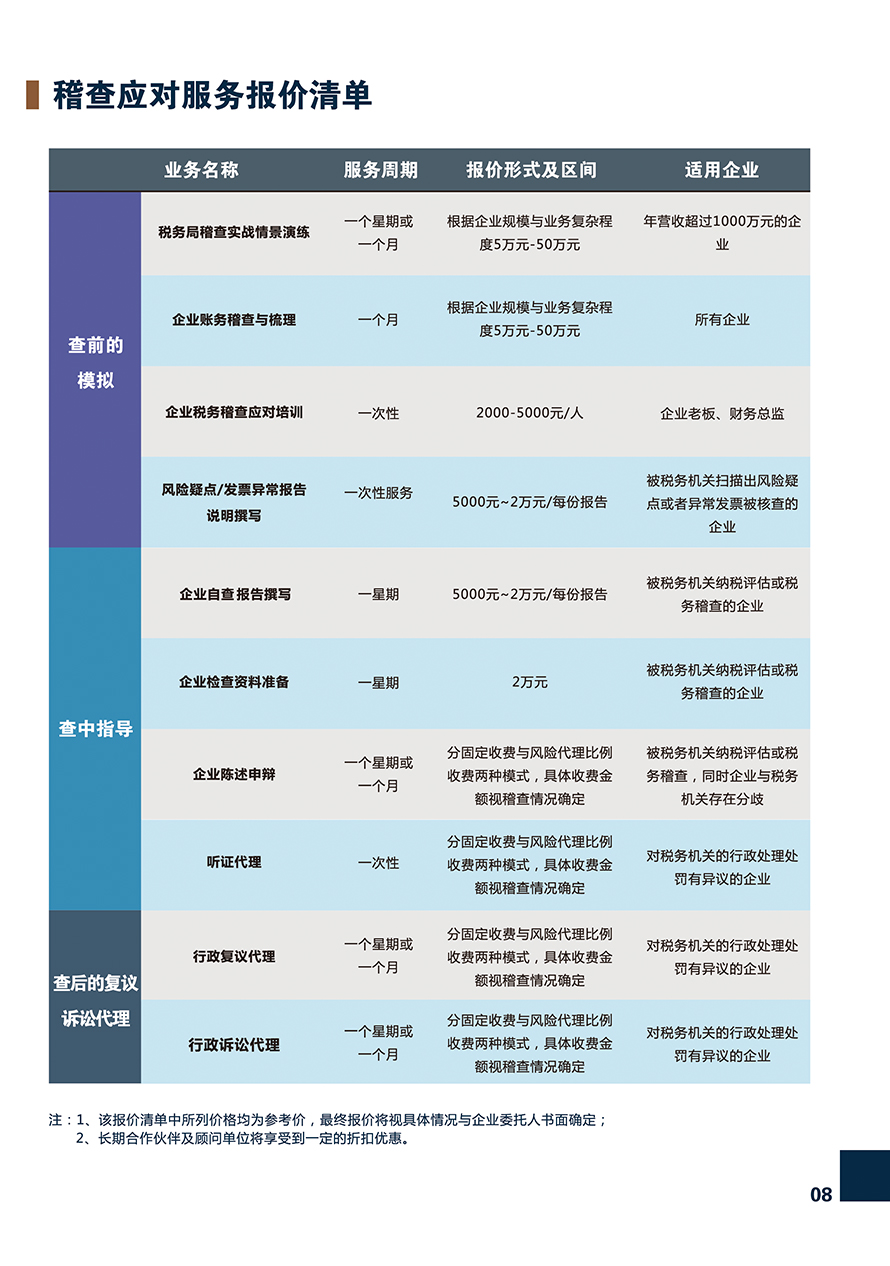

五、稽查应对服务报价清单

联系方式

江苏通税律师事务所

地址:南京市鼓楼区中山北路623号中国大唐十二层

网址:www.tonshui.com

手机:+86 18652060567