《民法典》明年1月1日起正式实施 税法如何与之衔接? | 通税

发布时间:2020-05-28 | 浏览:4892

十三届全国人大三次会议5月28日下午3时举行闭幕会,表决各项决议草案、法律草案和决定草案。

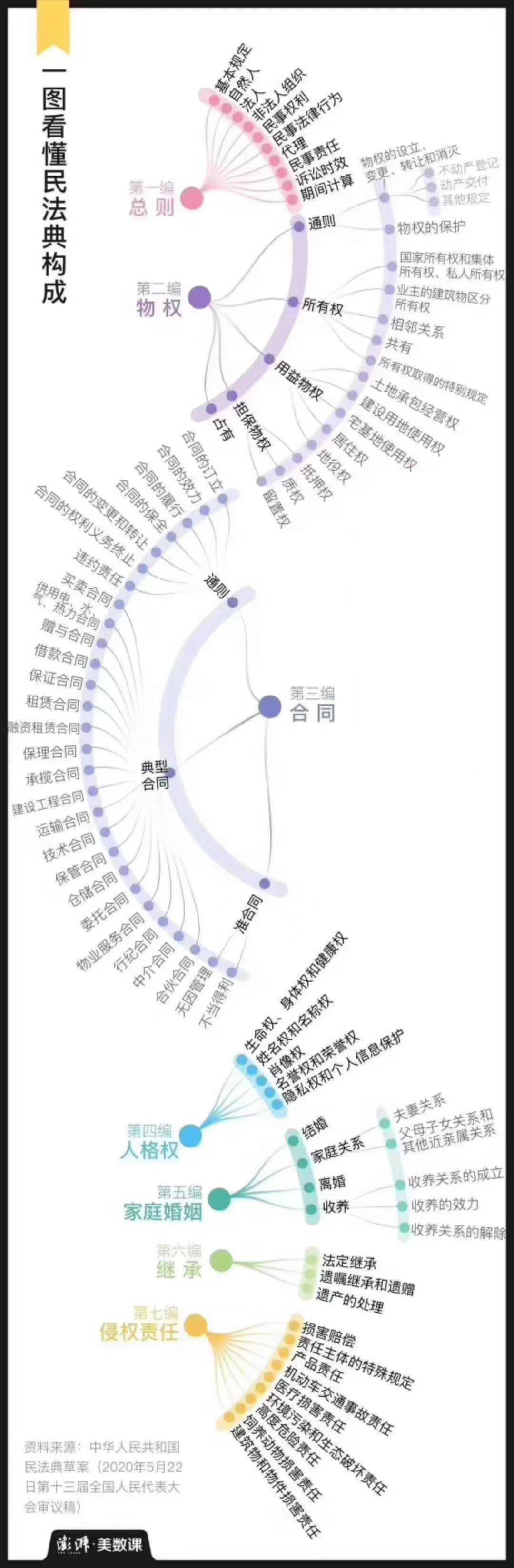

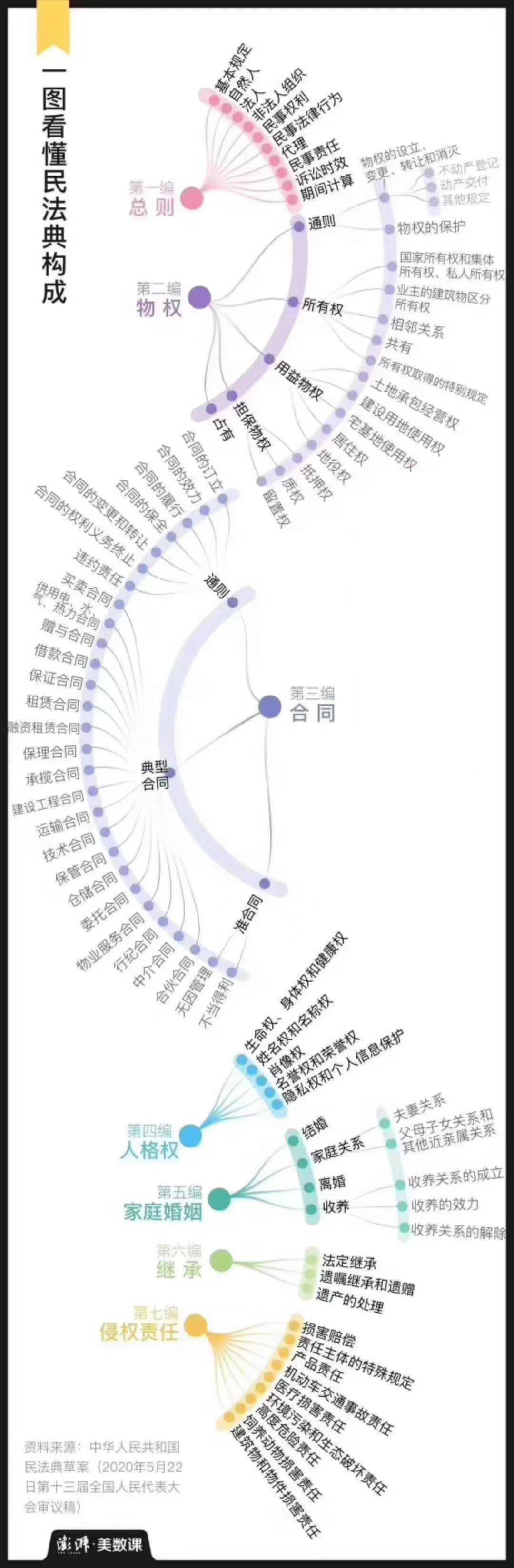

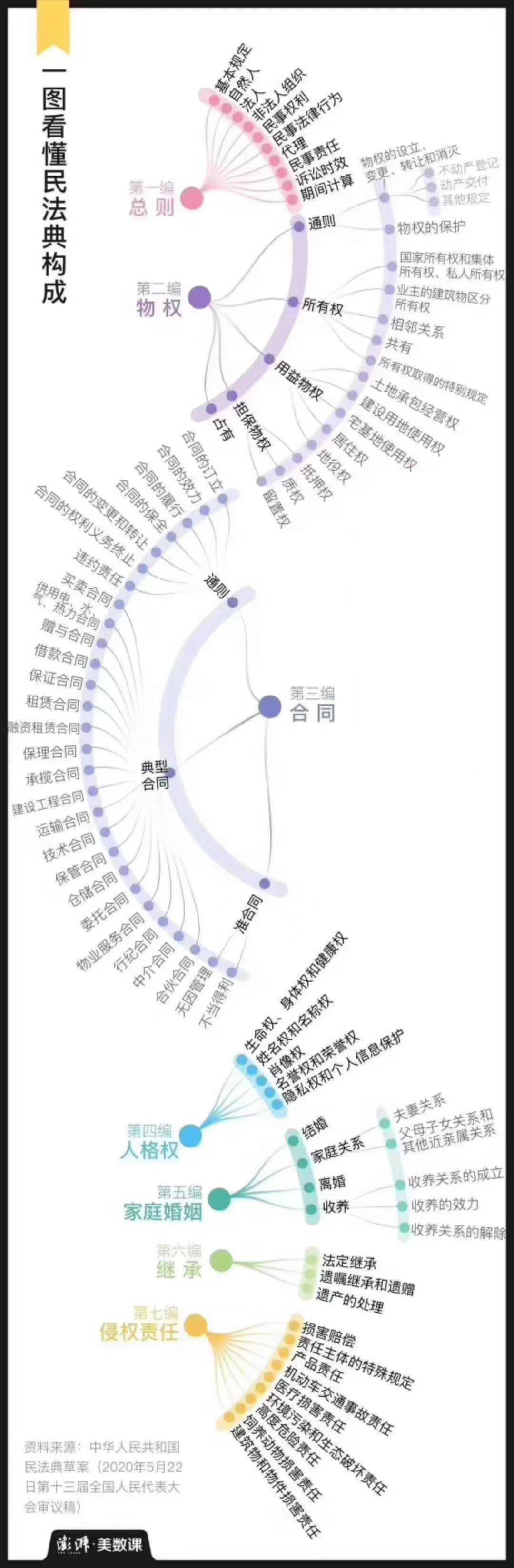

法治完善国家的基本标志就是有一部完善的民法典。民法典规范的是最基本的民事关系,而税法所规范的税收征纳关系大多是建立在各类民事法律关系基础之上的,因此,税法与民法典有着千丝万缕的联系,二者在立法中也应保持衔接与一致。税法中的纳税人均是民事主体,必然受到民法典总则部分关于自然人、法人、非法人组织部分的规范。我国现行增值税法律法规中经常出现“个人”这一概念,其中主要包括个体工商户和其他个人。但目前的税法中并没有关于“个人”这一概念的明确界定。民法典草案中虽然规定了“个体工商户”,但并未规定“个人”,仅仅规定了“自然人”。税法中的“个人”与民法典草案中的“自然人”是什么关系,需要未来的税收立法予以明确。物权是民法典草案中的第二编,其中明确规定了物权的种类以及物权的权利人。税法中的不少税种就是以物权及其变动为征税对象的,在判断物权是否发生变动以及相关物权的权利人时,应遵守民法典的相关规定。如房产税的纳税人为房产的所有人,契税的纳税人为取得不动产权利的权利人,在判断不动产的权利人时,税法应与民法典的相关规定保持一致。合同是重要的民事制度,民法典草案第三编即为合同编,该编规定了19种典型合同。印花税的主要征税对象即是合同,但我国现行印花税暂行条例中规定的合同名称与民法典草案规定的合同名称存在较大差异。已经公布的《中华人民共和国印花税法(征求意见稿)》中规定的合同名称与民法典草案的规定是一致的,二者就实现了较好的衔接。由于印花税法不会对各类合同进行界定,因此,印花税法中的各类合同应按照未来民法典的规定进行界定与解释。婚姻家庭是民法典草案的第五编,其中明确规定了“近亲属”的范围,即配偶、父母、子女、兄弟姐妹、祖父母、外祖父母、孙子女和外孙子女。我国现行税法中的不少税收优惠政策都是以“近亲属”作为条件之一的。如近亲属之间赠与不动产可以免缴个人所得税、增值税及其附加。目前,税法中关于近亲属的认定与民法典草案的规定范围是一致的。继承是民法典草案的第六编,其中规定了继承的两种方式:法定继承和遗嘱继承,遗赠作为一种特殊的继承方式与遗嘱继承是同类的。目前我国税法中法定继承人继承房产免纳契税,非法定继承人继承房产需要缴纳契税的规定与民法典草案的处理方式存在一定的差异,未来是否有必要进行统一,值得进一步研究。关于继承中纳税义务的承担,民法典草案第1161条作出了明确规定:“继承人以所得遗产实际价值为限清偿被继承人依法应当缴纳的税款和债务。超过遗产实际价值部分,继承人自愿偿还的不在此限。继承人放弃继承的,对被继承人依法应当缴纳的税款和债务可以不负清偿责任。”这里仅规定了“税款”,并未规定与之相关的“滞纳金”以及“罚款”应当如何处理,税法还有必要对此进行明确规定。民法典草案中直接涉税的条款还包括第1159条关于“分割遗产,应当清偿被继承人依法应当缴纳的税款和债务”的规定、第1162条关于“执行遗赠不得妨碍清偿遗赠人依法应当缴纳的税款和债务”的规定、第1163条关于“既有法定继承又有遗嘱继承、遗赠的,由法定继承人清偿被继承人依法应当缴纳的税款和债务”的规定以及第43条关于“失踪人所欠税款、债务和应付的其他费用,由财产代管人从失踪人的财产中支付”的规定。税法与民法均涉及期间制度,民法典草案总则编第十章对期间进行了明确规定。目前,税法中有关期间的规定与民法典草案的规定基本一致,但民法典草案对期间的规定更加详细,可供税法借鉴,如第203条第二款规定:“期间的最后一日的截止时间为二十四时;有业务时间的,停止业务活动的时间为截止时间。”税法中不少税款缴纳的截止时间为次月15日,对于需要到银行现场缴纳的纳税人而言,这里的15日截止时间为银行下班时间,而对于网上申报与扣缴税款的纳税人而言,这里的15日截止时间就可以延长到15日的二十四时。为实现税法的统一及其与其他法律制度的协调,建议在未来条件成熟时,也仿照民法典制定一部具有中国特色的税法典。